L’UE mette in guardia gli Stati in vista della scadenza dell’accordo di transito del gas russo attraverso l’Ucraina a fine anno

Andamento settimanale delle commodity energetiche

Pubblicato da Nicolò Genta. .

Energetici Analisi settimanale energeticiGas Naturale

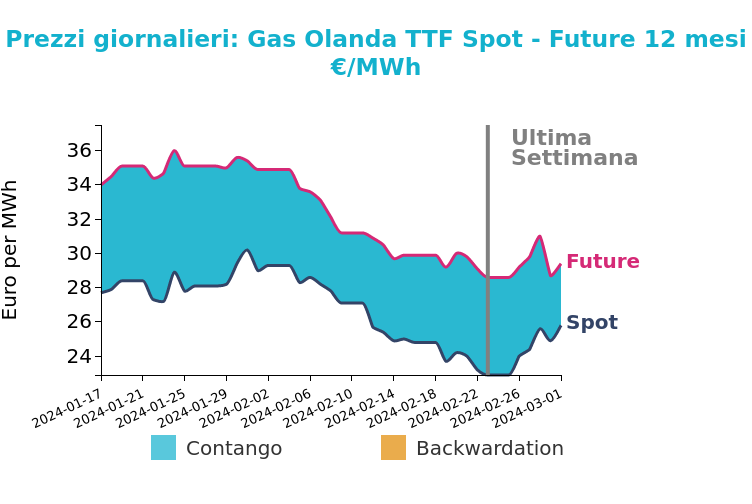

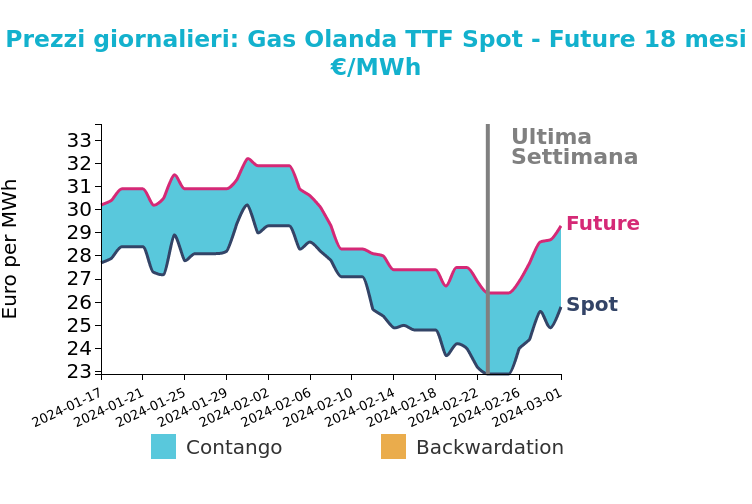

Dopo aver toccato il minimo dello scorso 2 giugno a 22.85 €/MWh nella sessione di venerdì 23 febbraio, il contratto TTF front month ha parzialmente recuperato le perdite, grazie al rimbalzo che ha riportato le quotazioni al di sopra dei 25 €/MWh, con la chiusura di venerdì a 25.8 €/MWh

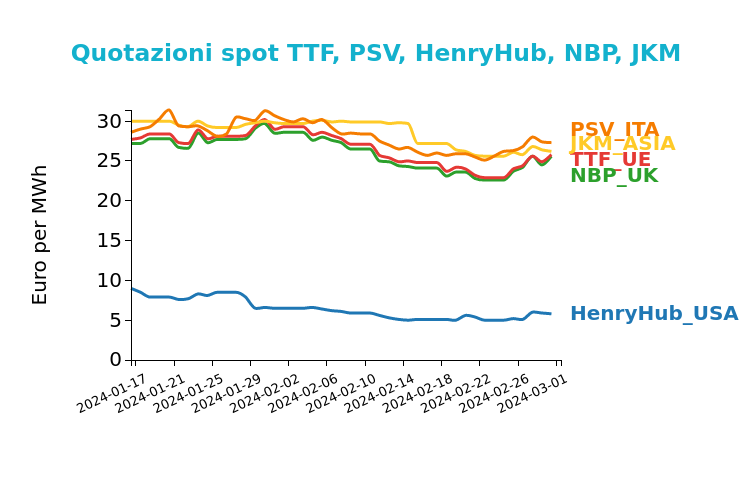

Di seguito vengono illustrate le quotazioni di venerdì 1 marzo sul mercato del gas naturale e la relativa variazione rispetto al venerdì precedente:

- TTF Olanda 25.8 €/MWh (+2.9 €/MWh)

- NBP Regno Unito 25.6 €/MWh (+3.0 €/MWh)

- HenryHub USA 5.8 €/MWh (+0.8 €/MWh)

- PSV Italia 27.3 €/MWh (+2.2 €/Mwh)

- JKM Asia 26.2 €/MWh (+0.6 €/MWh)

Grafico 1: Andamento prezzo del gas naturale TTF e confronto tra i mercati finanziari

Il principale fattore che ha influenzato l'andamento dei prezzi è stata la domanda per uso domestico, che è salita rispetto alla settimana precedente. Ulteriori incrementi di domanda sono derivati dalla diminuzione della generazione da fonti rinnovabili. Per soddisfare la crescente richiesta è stato necessario attingere maggiormente dagli stoccaggi, il cui prelievo è quasi raddoppiato rispetto alla settimana precedente. Per quanto riguarda l’offerta invece, non vi è nulla da segnalare in quanto i flussi provenienti dalla Norvegia e gli arrivi di GNL sono stati stabili settimana su settimana.

A meno di interruzioni impreviste, ci si aspetta che la produzione norvegese rimanga stabile anche nel breve periodo. La prossima manutenzione programmata da Gassco è prevista per mercoledì 13 marzo e vedrà una riduzione di 22 milioni di metri cubi. L’import di GNL per le prossime settimane è previsto in incremento, con le nomine francesi che crescono in modo sempre più deciso nella seconda metà di marzo. Il livello di riempimento aggregato di tutti gli stoccaggi europei è ora al 63% due punti percentuali in più rispetto allo stesso periodo nel 2023.

Nel frattempo, l’UE mette in guardia gli Stati Membri in vista della scadenza dell’accordo di transito del gas russo attraverso l’Ucraina alla fine di quest’anno. Il commissario europeo per l'Energia Kadri Simson ha dichiarato, prima del Consiglio dei ministri dell'Energia di lunedì, che la CE non spingerà per rinnovare l'accordo dato che l’UE si è impegnata a “sganciarsi” totalmente dal gas russo entro il 2027. La Russia ha esportato quasi 15 miliardi di metri cubi in Europa attraverso l’Ucraina nel 2023, una cifra inferiore di quasi il 30% rispetto all’anno precedente, con la maggior parte destinata ad Austria e Slovacchia.

Vuoi restare aggiornato sull'andamento dei mercati delle commodity?

Iscriviti gratuitamente alla newsletter PricePedia!

Petrolio

I mercati del greggio hanno registrato un forte rimbalzo la scorsa settimana, poiché gli operatori hanno scommesso che l'OPEC+ avrebbe esteso i tagli alla produzione fino al secondo trimestre. Il mercato è stato anche influenzato dall'aumento delle scorte di greggio negli Stati Uniti. I futures del Brent con consegna ad aprile hanno chiuso a 83.6 $/bbl, in rialzo di 2 $/bbl rispetto al venerdì precedente, mentre il WTI ha chiuso a 80 $/bbl, in rialzo di 3.5 $/bbl.

Grafico 2: Andamento prezzo del petrolio

Le scorte di greggio negli Stati Uniti sono aumentate di 4.2 milioni di barili la scorsa settimana, secondo i dati dell'EIA di mercoledì, superando di molto le aspettative degli analisti. L'attività manifatturiera in Cina a febbraio si è contratta per il quinto mese consecutivo, come mostrato da un sondaggio ufficiale venerdì, nonostante le recenti misure di stimolo. L'indice dei consumi personali (PCE) degli Stati Uniti ha mostrato valori in linea con le aspettative a gennaio, rafforzando le previsioni di mercato per un taglio dei tassi a giugno.

I futures del greggio hanno registrato poche variazioni all'inizio di questa settimana mentre gli investitori elaboravano la notizia che l'OPEC+ che, come previsto, estenderà i tagli alla produzione almeno fino al secondo trimestre, con una sorprendente riduzione volontaria aggiuntiva da parte della Russia. Tuttavia, le prospettive di domanda non sono affatto rosee, di fronte a dati economici più deboli che emergono dalle principali economie, tra cui la Zona Euro e la Cina, che stanno limitando ulteriori guadagni di prezzo.

Non accennano a diminuire invece le tensioni in Medio Oriente: sabato scorso, le forze armate degli Stati Uniti hanno confermato che la nave Rubymar, di proprietà britannica e carica di 41.000 tonnellate di fertilizzante ora è diventata un pericolo ambientale, dopo l’affondamento a causa di un missile lanciato dai ribelli Houthi.

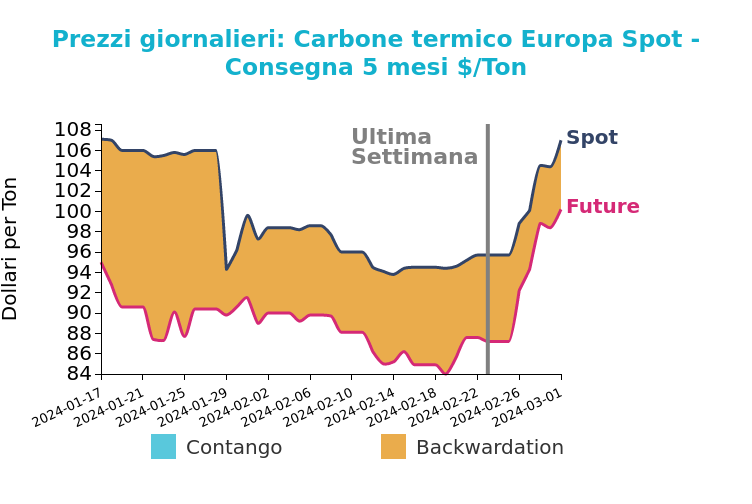

Carbone Termico

Il prezzo del future front-month di API2 ha registrato un significativo aumento del 11.7% rispetto alla settimana precedente, chiudendo a 107 $/ton venerdì scorso. Questo incremento è stato in gran parte determinato dalle recenti sanzioni del governo statunitense su SUEK e Mechel, società russe attive nelle miniere di carbone e nel trasporto ferroviario. L'incremento dei prezzi del gas TTF, pari al 9.4% rispetto alla settimana precedente, ha ulteriormente sostenuto le quotazioni del carbone. Nonostante ciò, le scorte nei terminal ARA rimangono elevate, in un contesto di prospettive sempre più deboli per la produzione di energia da carbone in Europa.

Grafico 3: Andamento prezzo del carbone termico Europa

La scorsa settimana, il prezzo dei futures FOB Newcastle per il carbone 6000 kcal/kg NAR ha registrato un aumento del 10.6%, raggiungendo i 132 $/tonnellata venerdì. Contrariamente, il prezzo dei futures con consegna al mese successivo per il carbone indonesiano 4200 kcal/kg GAR FOB Kalimantan è sceso del 2%, chiudendo a 56 $/tonnellata venerdì. In Cina, il prezzo spot FOB Qinhuangdao per il carbone 5500 kcal/kg NAR è sceso del 2.1% rispetto alla settimana precedente, mentre le scorte totali di carbone nei porti settentrionali erano di 15.1 milioni di tonnellate, in aumento del 13% rispetto a metà febbraio.

Le nuove sanzioni sulle società russe del carbone rappresentano una svolta a sostegno dei prezzi in un mercato altrimenti orientato al ribasso. Si prevede che la domanda globale di carbone marittimo di origine non russa aumenterà a seguito delle ultime sanzioni contro le due società. Sebbene alcune parti coinvolte possano adattare le loro strategie per eludere le sanzioni, si prevede una riduzione complessiva della domanda di carbone russo e un conseguente aumento della domanda di carbone non russo.

La redditività indebolita dei produttori di carbone termico ad alto potere calorifico continua a minacciare l'offerta, con produttori ad alto costo in Sud Africa in costante perdita. Alcuni produttori potrebbero aumentare la produzione per ridurre i costi unitari, compensando parzialmente l'impatto dei tagli di fornitura adottati da altri.