Prevedere i prezzi globali delle commodity monitorando il mercato cinese

La Cina ha un ruolo fondamentale nella formazione dei prezzi di molte commodity globali

Pubblicato da Luigi Bidoia. .

Strumenti Previsioni Determinanti dei prezzi

Il prezzo di molte commodity si forma sul mercato cinese, che spesso eguaglia, se non supera, le dimensioni dei mercati del resto del mondo. I prezzi cinesi influenzano quelli delle altre aree economiche globali, soprattutto attraverso le esportazioni. Nel caso delle commodity, i prezzi offerti dalle imprese cinesi sui mercati esteri tendono infatti a riflettere quelli praticati sul mercato interno.

La trasmissione delle variazioni dei prezzi dal mercato cinese agli altri mercati non è immediata, richiedendo spesso alcuni mesi. Di conseguenza, ciò che accade sul mercato cinese tende a ripetersi con un ritardo di alcuni mesi anche nelle altre aree del mondo, inclusa l'UE. Monitorare il mercato cinese significa quindi prevedere in anticipo la possibile dinamica dei prezzi in Europa.

In questo articolo verranno illustrati, a titolo di esempio, alcuni casi rappresentativi di tre industrie in cui questo fenomeno è importante: chimica di base, tessile e siderurgia.

Il ruolo della Cina nelle commodity chimiche

Con oltre 80 miliardi di dollari esportati, la Cina è risultata nel 2023 il primo paese esportatore al mondo di prodotti chimici di base (organici e inorganici), seguita da Stati Uniti e Germania. Questa capacità esportativa del dragone è il risultato della grande crescita realizzata dall'industria chimica cinese nel corso di questo secolo, inizialmente focalizzata sul mercato interno e negli ultimi anni sempre più proiettata sui mercati esteri.

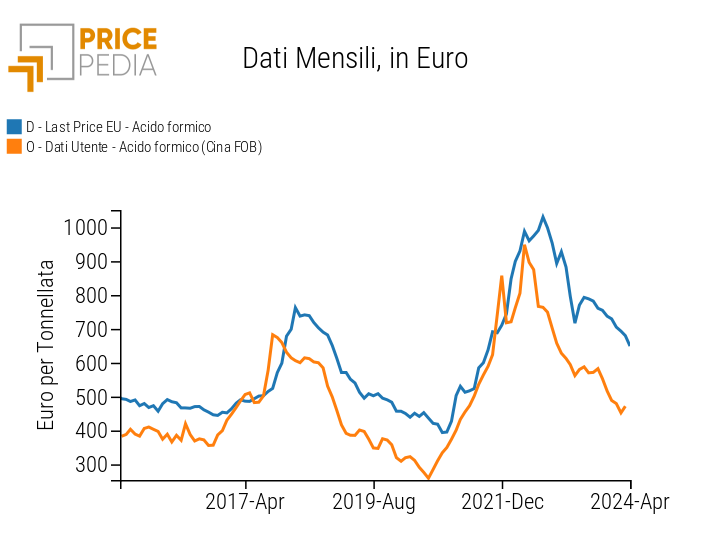

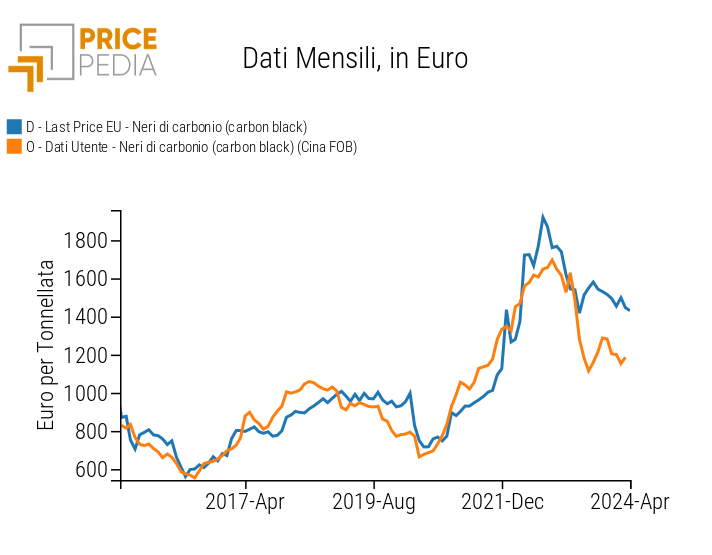

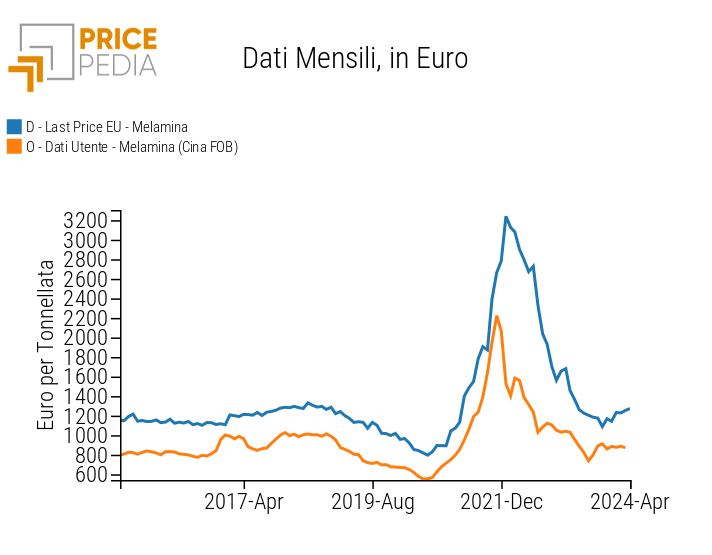

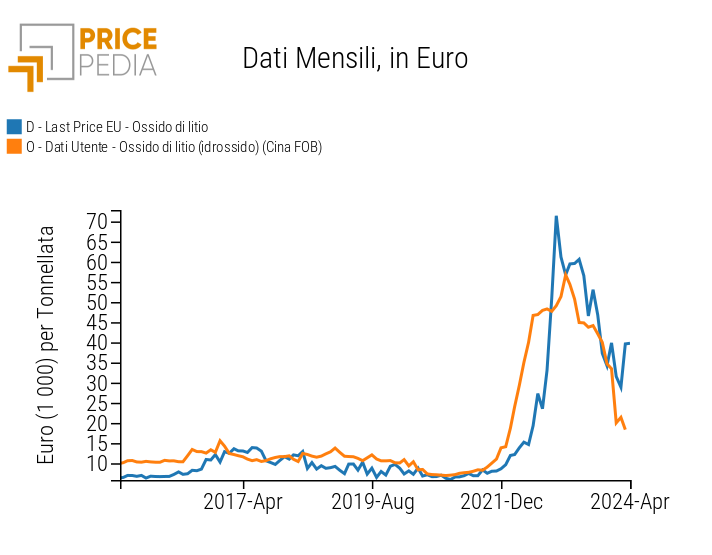

Nei grafici che seguono il prezzo delle esportazioni cinese è messo a confronto con il prezzo doganale UE, dato dalla media delle dichiarazioni in import ed export dei 27 paesi dell'Unione. I prezzi riguardano quattro commodity chimiche, importanti per i loro impieghi industriali: l'acido formico, i neri di carbonio, la melamina e l'ossido di litio.

Graf 1: confronto tra prezzi alle esportazioni cinesi e prezzi doganali UE

| Acido Formico | Neri di carbionio |

|

|

| Melamina | Ossido di litio |

|

|

Dall'analisi dei quattro grafici emerge chiaramente come i prezzi cinesi si siano mossi in anticipo rispetto ai prezzi europei, sia nelle fasi di crescita che nelle fasi di diminuzione.

La relazione è particolarmente evidente per l'acido formico, caratterizzato da due forti cicli di prezzo negli ultimi 10 anni. Cina e India sono i principali produttori al mondo. Ma mentre l'India produce quasi esclusivamente per il mercato interno, la Cina esporta volumi significativi di acido formico. Nel 2023, quasi il 50% delle esportazioni mondiali riguardavano quantità prodotte in Cina. E' naturale che in questa situazione, il prezzo dell'acido formico sia dato dall'interazione tra domanda e offerta sul mercato cinese e che questo prezzo "informi" il resto del mondo del prezzo fisico di questa commodity.

Nel caso dell'acido formico, il mercato cinese non solo guida la dinamica dei prezzi, ma risulta anche fattore calmieratore dei prezzi UE, dato il suo livello sistematicamente inferiore ai prezzi europei.

Un altro caso in cui il mercato risulta anticipatore e allo stesso tempo calmieratore del mercato UE è quello della melamina. In questo caso la Cina risulta un dominus assoluto del mercato globale, con due terzi della capacità produttiva mondiale e una quota di esportazioni sul totale del commercio mondiale che supera abbondantemente il 50%.[1]

Il mercato cinese ha chiaramente un ruolo anticipatore dei prezzi anche nel caso dell'ossido di litio e dei neri di carbonio. Per la prima commodity, la Cina vanta un quasi monopolio a livello mondiale, con una quota di commercio estero pari al 75%. L'ossido di litio ha un forte sostituto nel carbonato di litio, in cui l'offerta mondiale è maggiormente diversificata consentendo ai prezzi UE di risultare, a loro volta, più bassi dei prezzi dalle esportazioni cinesi.

Nei neri di carbonio, il ruolo della Cina è stato storicamente meno importante. La sua importanza per il mercato UE è aumentata tuttavia negli ultimi anni a causa del crollo delle importazioni UE di nero di carbonio dalla Russia.[2][

[1] Per un approfondimento sul mercato europeo e mondiale della melamina, si veda Ciclo eccezionale per i prezzi della melamina

[2] Per un approfondimento sui maggiori prezzi nel mercato UE dei neri di carbonio, si veda Cosa determina l'elevato livello dei prezzi dei pigmenti in Europa?

Vuoi restare aggiornato sull’andamento dei mercati delle commodity?

Iscriviti gratuitamente alla newsletter PricePedia!

Il ruolo della Cina nell'industria tessile

Se c'è un'industria in cui la Cina non ha ancora rivali è quella del tessile. La quota di commercio estero del dragone anche nel 2023 è stata superiore al 50%, in calo da alcuni anni, ma ancora molto superiore al primo inseguitore, l'India, la cui quota di commercio mondiale non arriva al 10%.

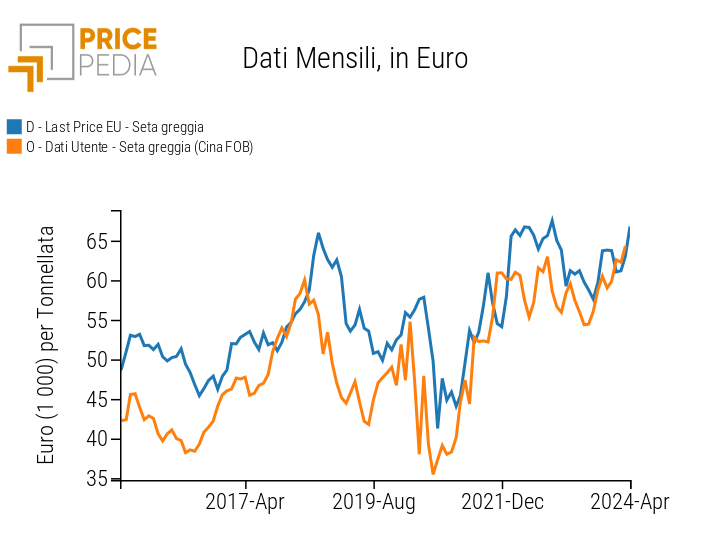

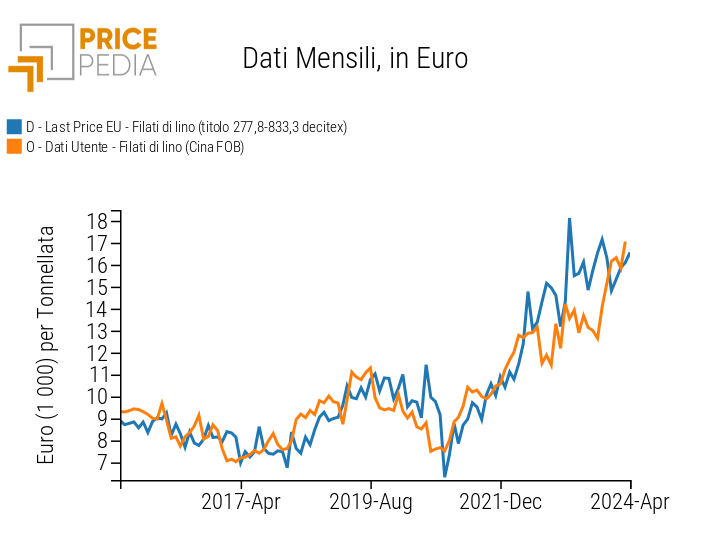

I due grafici che seguono presentano la dinamica dei prezzi della seta greggia e dei filati di lino. In ciascun grafico, il prezzo alle esportazioni cinese è messo a confronto con il prezzo doganale UE.

Graf 2: confronto tra prezzi alle esportazioni cinesi e prezzi doganali UE

| Seta greggia | Filati di lino |

|

|

L'importanza della produzione cinese nel mercato mondiale della seta greggia e dei filati di lino è sintetizza dalla quota di commercio mondiale che le esportazioni cinesi registrano per queste due commodity. In entrambi i casi, esse superano il 50%. Questo ruolo importante della Cina si traduce in prezzi mondiali fortemente condizionati dalla condizioni di domanda e offerta esistenti sul mercato cinese.

Nel caso del lino, anche l'Europa svolge un ruolo importante, soprattutto nel caso della materia prima tessile, rappresentata dal lino maciullato o strigliato. Nell'ultimo ciclo di aumenti del prezzo del lino, la fase di crescita dei prezzi ha avuto inizio con aumenti dei prezzi in Europa del lino maciullato per poi passare il testimone alla Cina nei prezzi dei filati [3].

[3] Per un'analisi degli aumenti dei prezzi del lino maciullato e strigliato in Europa si veda Sempre più caro il lino in Europa

Il ruolo della Cina nell'industria siderurgica

L'industria Cinese ha un ruolo dominante anche nel comparto siderurgico, risultando da molti anni il primo paese esportatore al mondo. Nel 2023, la Cina ha esportato oltre 60 miliardi di prodotti siderurgici, allungando il distacco rispetto al Giappone, principale storico competitore, e mantenendo le distanze dall'Indonesia, emergente produttore siderurgico.

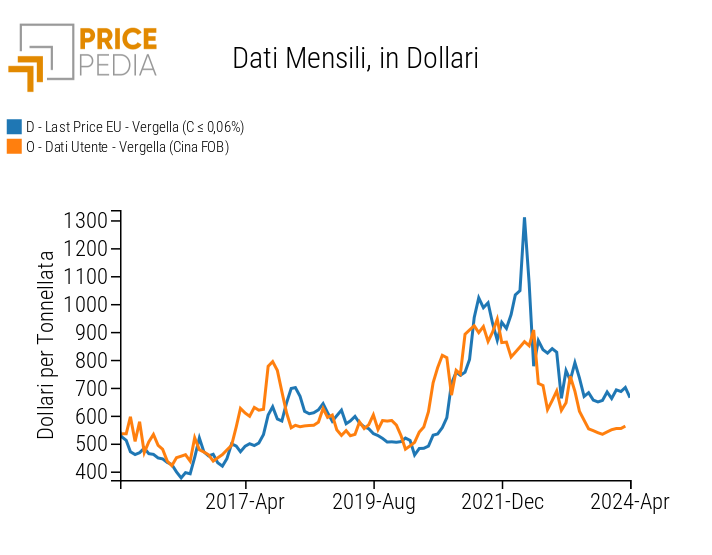

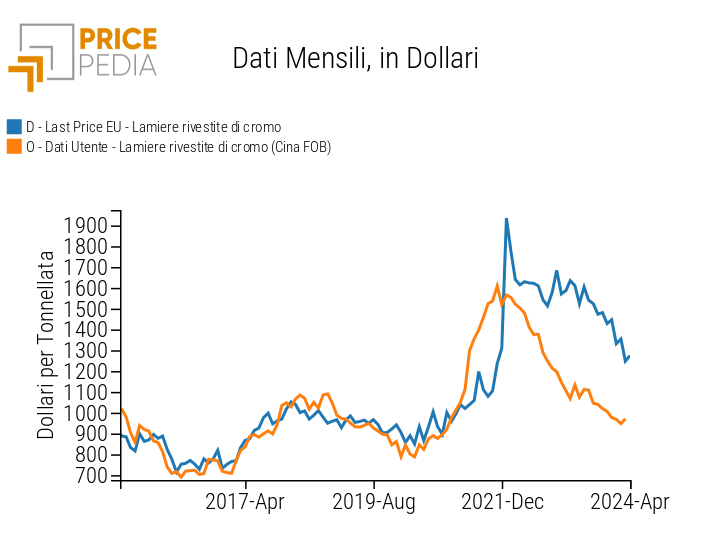

Nei grafici che seguono il prezzo delle esportazioni cinese è messo a confronto con il prezzo doganale UE. I prezzi riguardano la vergella e le lamiere rivestite di cromo.

Graf 3: confronto tra prezzi alle esportazioni cinesi e prezzi doganali UE

| Vergella | Lamiere rivestite di cromo |

|

|

Nel caso delle commodity siderurgiche, il mercato europeo risulta parzialmente "schermato" dalle dinamiche dei prezzi in Cina, a causa, in parte, dei costi di trasporto e, in parte, delle politiche comunitarie di protezione del mercato siderurgico UE. Le importazioni UE dalla Cina, nel 2023 sono state limitate a poco più di 4 miliardi di dollari.

Nonostante questo, il confronto della dinamica dei prezzi alle esportazioni cinesi della vergella con quella dei prezzi doganali UE, segnala come i prezzi cinesi tendono ad anticipare quelli europei, suggerendo una possibile relazione di causa ed effetto tra i prezzi cinesi e quelli europei.

Un modello simile caratterizza la relazione esistente tra il prezzo alle esportazioni cinesi delle lamiere rivestite al cromo con i prezzi doganali UE.

Non si deve tuttavia escludere la possibile esistenza di relazioni spurie, nella quali un terzo prezzo (il costo della carica siderurgica, ad esempio) influenzi sia i prezzi delle esportazioni cinesi che i prezzi doganali UE, creando una relazione statistica tra questi due prezzi.

Conclusioni

Non vi è dubbio che il mercato cinese svolga un ruolo di primo piano nel determinare i prezzi globali di molte commodity. L'analisi statistica infatti evidenza spesso dinamiche di prezzi alle esportazioni cinesi che anticipano quelle doganali UE. Questo non necessariamente comporta l'esistenza di una relazione di causa ed effetto tra prezzi cinesi e prezzi UE. Vi è sempre, infatti, la possibilità che esistano prezzi non considerati nell'analisi che influenzano contemporaneamente sia i prezzi cinesi che quelli UE, creando una relazione tra questi ultimi. E' possibile distinguere tra i diversi casi attraverso un approfondimento dell'importanza dell'industria cinese nella commodity considerata e delle sue quote di commercio mondiale. Sulla base di queste ulteriori informazioni, per molte commodity chimiche e tessili sembra esistere una vera relazione di causa ed effetto tra i prezzi cinesi e i prezzi UE. Viceversa per l'industria siderurgica, la natura della relazione esistente tra prezzi cinesi e prezzi UE dovrà essere oggetto di ulteriori approfondimenti.