Analisi integrata dei mercati: dinamiche di prezzo tra minerali, rottami e metalli

Espandendo l'analisi dei prezzi dei principali metalli non ferrosi oltre le tensioni geopolitiche e le aspettative di transizione energetica

Pubblicato da Luigi Bidoia. .

Zinco Rame Non Ferrosi Alluminio Determinanti dei prezziLe tensioni geopolitiche e gli obiettivi di transizione energetica hanno portato in primo piano il rischio materie prime. Nel caso dei metalli, il rischio ad essi associato non può prescindere da una valutazione anche del rischio associato ai minerali da cui essi sono ricavati e dal metallo che può derivare dall'economia dl riciclo. Da questo punto di vista possono essere indicati due casi estremi: il magnesio e il cobalto.

Il caso del magnesio

Il magnesio è un metallo particolare perchè può essere estratto dall'acqua di mare. Il rischio approvvigionamento associato all'acqua di mare è naturalmente nullo, mentre il rischio associato la magnesio è molto elevato dato che il 90% della capacità produttiva mondiale è installata in Cina.

Il rischio fornitura nel caso del metallo di magnesio è elevato anche a causa del limitato metallo riciclato prodotto dall'economia del riciclo. Nel 2023 il magnesio riciclato ha rappresentato solo il 10% dell'offerta complessiva di magnesio.

Il caso del cobalto

Il cobalto è il caso opposto. Se si considerano solo le miniere che hanno come produzione primaria i minerali di cobalto, allora la Repubblica Democratica del Congo è l'unico paese al mondo a produrre minerali di cobalto. La Cina importa la quasi totalità dei minerali di cobalto esportati dal Congo, alimentando la propria industria di produzione di Cobalto.

I minerali di cobalto sono, tuttavia, estratti, quali prodotti secondari, anche da molte miniere di rame e di nichel.

Questo consente a molti paesi, diversi dalla Cina e dal Congo, di fornire l'industria metallurgica locale. E' il caso, ad esempio di Canada, Finlandia e Russia che rientrano tra i primi cinque paesi produttori di metallo di cobalto.

Il rischio di fornitura del cobalto è quindi relativamente contenuto. Esso è inoltre limitato dal fatto che il cobalto riciclato rappresenta a livello mondiale una quota significativa (pari al 25%) della produzione complessiva di cobalto.

Il caso dei quattro metalli non ferrosi più prodotti

Particolarmente significativo è il caso dei quattro metalli non ferrosi maggiormente utilizzati e prodotti nel mondo:

- alluminio: produzione complessiva di oltre 100 milioni di ton, di cui il 35% di alluminio riciclato;

- rame: produzione mondiale di 25 milioni di ton, di cui il 15% da riciclo;

- zinco:produzione mondiale di oltre 30 milioni di ton, di cui il 30% di zinco riciclato;

- piombo;produzione mondiale di oltre 7milioni di ton, di cui il 60% da riciclo;

Per tutti questi metalli l'offerta mondiale è poco diversificata: la Cina è il primo produttore al mondo con quote superiori al 33%, fino a raggiungere un massimo del 55% per l'alluminio.

L'offerta è maggiormente diversificata per i relativi minerali. Anche nel caso dei minerali, tuttavia, la Cina ha un ruolo fondamentale, essendo il primo produttore al mondo di minerali di piombo e di zinco con quote, rispettivamente, superiori al 40% e al 30%.

Le relazioni di prezzo tra metalli e minerali

Poiché il minerale rappresenta una componente di costo significativa nella produzione dei corrispondenti metalli, è logico attendersi una relazione stretta tra il prezzo del minerale e il prezzo del metallo primario. Inoltre, data l'importanza del riciclo per questi metalli, il prezzo del rottame sarà anch'esso correlato al prezzo del minerale, attraverso effetti di sostituzione, e al prezzo del metallo, tramite i costi associati al metallo riciclato.

Lo studio della relazione tra i prezzi dei minerali, dei rottami e dei metalli è fondamentale per comprendere il comportamento di questi mercati e come l'interazione tra domanda, offerta e costi contribuisca alla formazione dei prezzi. Inoltre, i prezzi di questi quattro metalli sono quotati al London Metal Exchange (LME), sia come prezzo spot, con consegna fisica a 3 giorni, sia come prezzo future, con consegna differita. Al LME operano non solo operatori fisici, ma anche operatori finanziari che portano proprie valutazioni sulle condizioni di mercato e aspettative su come queste potrebbero evolvere in futuro.

Può essere utile condurre un'analisi statistica delle relazioni esistenti per ciascun metallo tra il prezzo del minerale, del rottame e del metallo, sia come prezzo fisico che come prezzo finanziario quotato al LME. Questa analisi può rivelare se il prezzo finanziario funge da guida per i tre prezzi fisici coinvolti, oppure se le relazioni tra i tre mercati fisici (metallo, minerale e rottami) generano segnali economici a cui il prezzo finanziario si deve, in qualche modo, allineare.

Lo strumento statistico più adatto per questa analisi è la matrice delle correlazioni parziali. A differenza delle correlazioni semplici, che misurano la relazione tra due prezzi senza distinguere tra relazioni dirette o indirette (ossia dovute alla presenza di altri prezzi correlati), la matrice di correlazioni parziali misura solo le relazioni dirette tra coppie di prezzi.

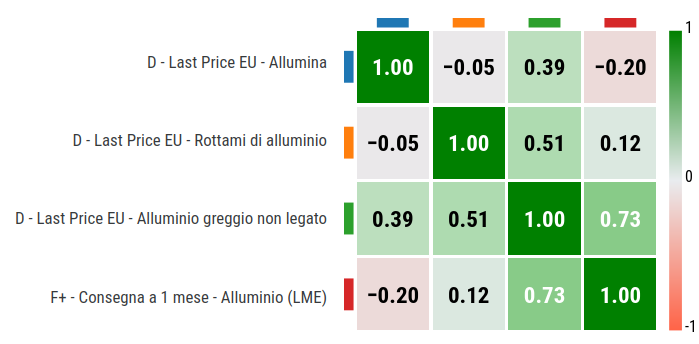

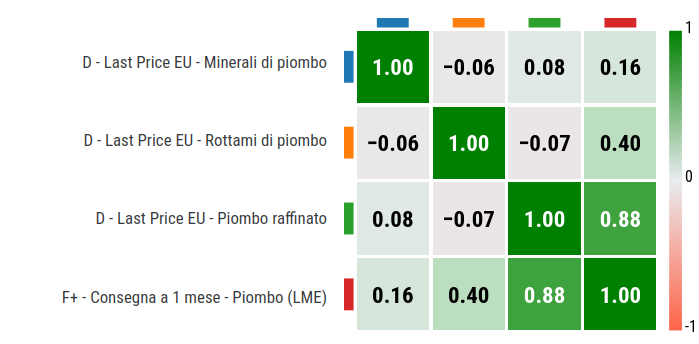

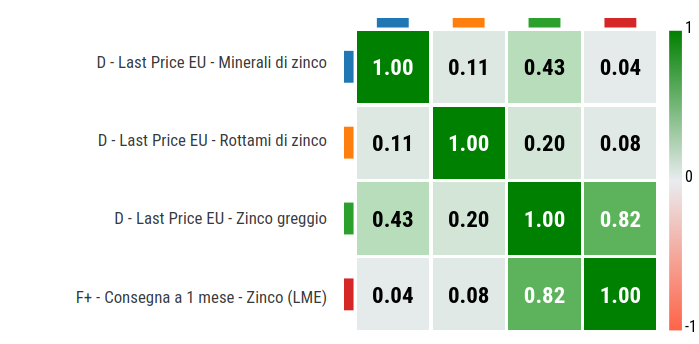

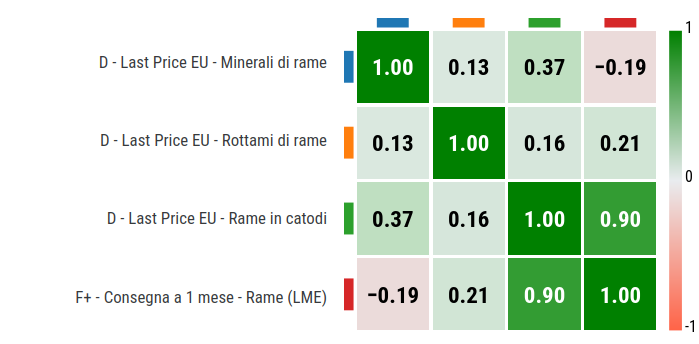

Nella figura che segue sono riportate le matrici di correlazione parziale per i quattro metalli considerati. Ogni matrice mostra le correlazioni parziali tra le coppie di prezzi del minerale, rottame e metallo, sia come prezzo fisico che finanziario. Valori vicini a +1 indicano una forte relazione diretta tra la coppia di prezzi considerata, mentre valori prossimi a zero indicano l'assenza di una relazione diretta.

Matrice di correlazioni parziali tra i prezzi dei minerali, rottami e metallo

| Alluminio | Piombo |

|

|

| Zinco | Rame |

|

|

L'analisi di questi dati consente di estrarre i seguenti segnali:

- Nel caso dell'alluminio, la relazione tra prezzo fisico e prezzo finanziario del metallo è relativamente bassa, mentre risulta relativamente elevata quella tra rottami e metallo, a conferma dell'importanza che il riciclo ha per questo metallo. Il prezzo del minerale[1] è parzialmente legato al prezzo fisico del metallo;

- Il caso del piombo si avvicina a quello dell'alluminio, con la differenza, tuttavia, del maggior ruolo esercitato dal prezzo finanziario. Esso risulta fortemente correlato sia con il prezzo del metallo fisico che con il prezzo del rottame;

- I casi dello zinco e del rame sono tra loro simili e diversi da quelli dell'alluminio e del piombo. In questi casi, il prezzo del rottame non è direttamente correlato con gli altri prezzi, mentre è significativa la correlazione tra il prezzo del minerale e il prezzo fisico del metallo. Per lo zinco e il rame, l'incidenza del costo del minerale è relativamente elevata. Come atteso, il rame si caratterizza per un'elevata correlazione diretta tra il prezzo fisico e il prezzo finanziario del metallo.

Conclusioni

L'analisi isolata del mercato di un singolo metallo potrebbe non catturare tutti i fattori rilevanti che influenzano il suo prezzo. Solo un'analisi integrata dei mercati dei minerali, dei rottami e del metallo, inclusi i relativi prezzi fisici e finanziari, può fornire una comprensione completa delle forze economiche in gioco. Sebbene questa analisi integrata non sia immediata, un'analisi preliminare delle diverse relazioni può essere effettuata utilizzando la matrice delle correlazioni parziali tra i diversi prezzi coinvolti.

I risultati riportati confermano la forte relazione diretta tra il prezzo fisico e il prezzo finanziario del metallo, con una variabilità che va da una relazione particolarmente intensa per il rame a una relativamente meno intensa per l'alluminio. Tuttavia, diversamente da quanto ci si poteva aspettare, la relazione diretta dei prezzi finanziari del metallo non si estende sempre ai rottami e ai minerali. In alcuni casi significativi, è emersa una relazione diretta tra i prezzi dei minerali e dei rottami con il prezzo fisico del metallo.

Questo implica che, nella relazione tra i prezzi fisici dei minerali, rottami e metallo, possono essere contenuti segnali riguardanti la reale situazione della domanda e dell'offerta nei mercati, al netto degli effetti esercitati dalle valutazioni e aspettative degli operatori finanziari, impliciti nei prezzi finanziari del metallo.

[1] Il principale minerale da cui è estratto l'alluminio è la bauxite, con un passaggio intermedio dato dalla produzione di allumina. Al fine di analizzare la relazione tra il prezzo dell'alluminio e quello del suo input minerario, in questa analisi abbiamo considerato il prezzo dell'allumina più adatto a rappresentare il prezzo di questo input.