Affrontare l'incertezza, preparandosi ai rischi di mercato relativi alle commodity

Il rischio commodity di mercato è una componente fondamentale del rischio di approvvigionamento di una impresa

Pubblicato da Luigi Bidoia. .

Procurement Gestione dei rischi di approvvigionamentoSe si interroga Google Trend su quali sono gli argomenti aziendali a livello mondiale maggiormente oggetto di interesse nel suo motore di ricerca, l'argomento gestione del rischio risulta molto indietro rispetto ad argomenti come marketing, leadership e organizzazione. Lo stesso vale, e ancor di più, per l'Italia, con un numero di ricerche quasi nullo sul tema della gestione del rischio. La maggior parte delle imprese nel mondo, e in modo particolare in Italia, sono quindi concentrate sugli aspetti contingenti, lasciando poco spazio agli investimenti necessari per una migliore gestione dei possibili eventi futuri negativi.

Un approfondimento dell'interesse per l'argomento gestione del rischio rivela, tuttavia, come l'area della gestione riguardante gli acquisti abbia, negli ultimi anni, raggiunto in termini di interesse l'argomento dei rischi sui tassi di interesse, distanziando di molto quello dei rischi sui tassi di cambio. Questo risultato è la conferma di come, negli ultimi anni, le aree aziendali degli acquisti e della finanza siano state quelle da cui sono arrivati i principali fattori di incertezza aziendali.

La prospettiva di una riduzione dei tassi di interesse nel prossimo futuro porta a prevedere una riduzione dell'interesse aziendale per il rischio legato ai movimenti dei tassi di interesse. Viceversa,

sembrano esserci tutte le condizioni perché la funzione acquisti risulti la punta avanzata nella gestione dei rischi aziendali.

Il rischio per la funzione acquisti

Il rischio associato alla funzione acquisti è generalmente indicato con il termine rischio di approvvigionamento e comprende tutti quei fattori che possono generare danni all'impresa dal lato degli acquisti: dalla capacità dei fornitori di rispettare i tempi di consegna alle variazioni inattese nei prezzi; dalle congestioni delle infrastrutture di trasporto, all'innalzamento di barriere sulle importazioni dall'estero.

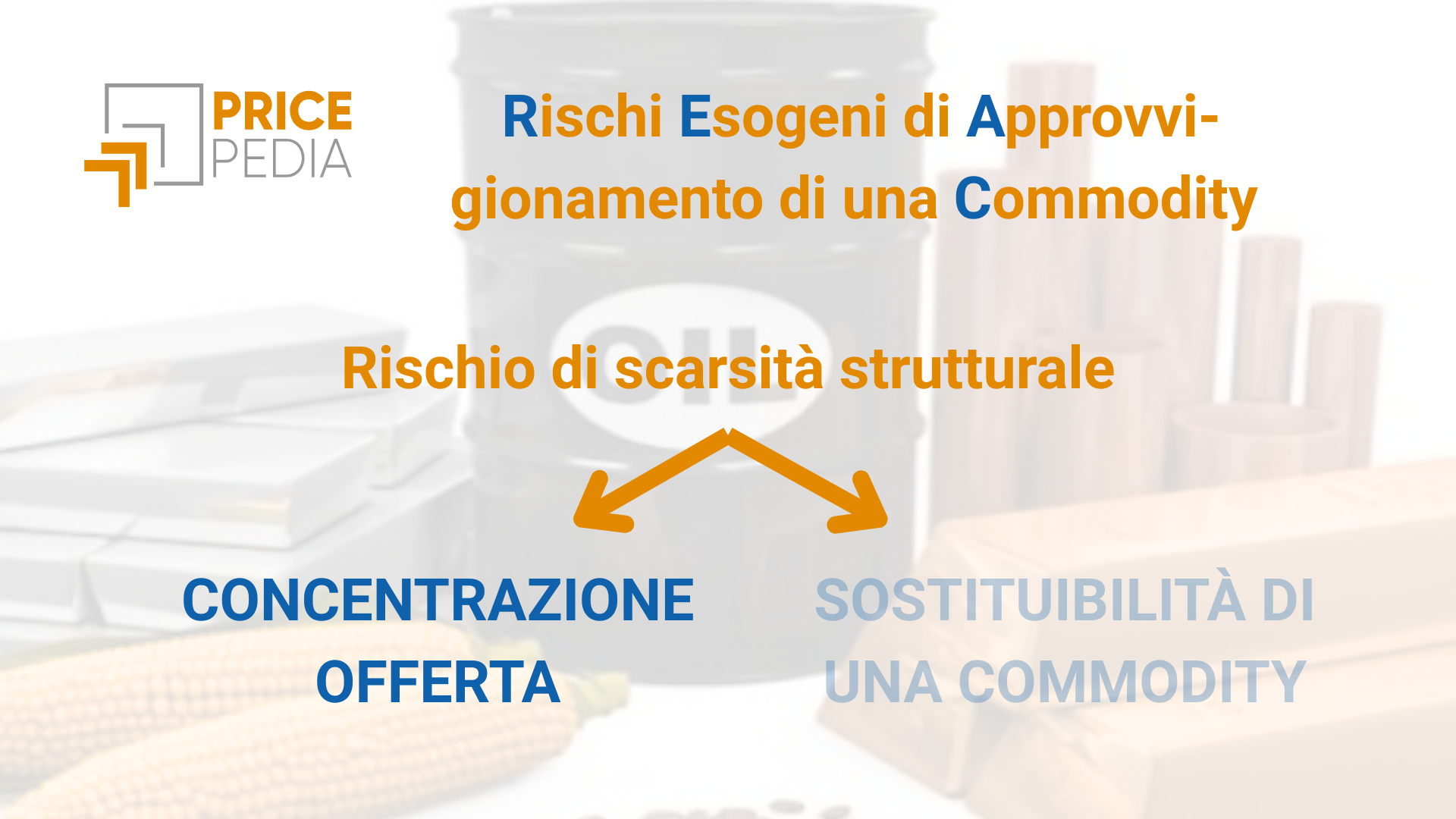

Ai fini dell'analisi e della successiva gestione del rischio è utile tenere distinti, all'interno dei rischi di approvvigionamento, da un lato i rischi sistemici di mercato e dall'altro i rischi specifici dell'impresa.

I primi sono legati alle variazioni dei prezzi delle commodity e alla loro disponibilità sul mercato. Sono rischi esterni all'impresa e indipendenti dalle azioni della singola impresa. I secondi sono interni all'impresa e possono essere mitigati attraverso azioni specifiche dell'impresa, quali la diversificazione dei fornitori, l'accumulo di scorte e miglioramenti nell'organizzazione della supply chain.

I rischi specifici dell'impresa non possono essere analizzati se non attraverso lo studio delle caratteristiche della singola impresa. Ad esempio, un elemento fondamentale dell'impresa sono i suoi processi produttivi e la sostituibilità degli input di produzione con materiali diversi. È evidente infatti che il rischio specifico di carenza di materiali è anche legato alla possibilità o meno di sostituire un input di produzione con materiali diversi, mantenendo invariati costi e qualità.

Viceversa, il rischio sistemico può essere analizzato partendo dalle caratteristiche e dal funzionamento dei mercati in cui vengono scambiati i materiali acquistati dall'impresa. Queste analisi rappresentano l'oggetto di studio specifico di PricePedia.

Dal punto di vista generale, tutti gli acquisti effettuati da un'impresa, sia di commodity che di beni differenziati, sono soggetti a un rischio di mercato (o sistemico). Tuttavia, solo per gli acquisti di commodity questo rischio risulta generalmente rilevante rispetto al rischio specifico (o d'impresa). È questo rischio che merita quindi di essere studiato e monitorato.

Vuoi restare aggiornato sull’andamento dei mercati delle commodity?

Iscriviti gratuitamente alla newsletter PricePedia!

Il rischio di mercato di una commodity

Il rischio di mercato può essere letto da due diverse angolazioni. La prima riguarda la variazione dei prezzi che può risultare elevata e inattesa; la seconda riguarda il grado di disponibilità del materiale sul mercato. Nel caso delle commodity, queste due angolazioni tendono a fornire sempre la stessa misura, indicata appunto come rischio commodity.

Caratteristiche del bene commodity

Il termine commodity indica un qualunque materiale di acquisto il cui prezzo è determinato sulla base delle regole di un mercato a concorrenza perfetta[1]. In questo caso, il mercato è in grado di determinare, tramite l'incrocio di domanda e offerta, un prezzo unico di mercato.

Il funzionamento di questo tipo di mercato è tale che le variazioni del prezzo sono sempre perfettamente allineate alle variazioni dell'offerta relativa del bene. Se, infatti, l'offerta del bene, relativamente alla sua domanda, si riduce, il prezzo necessariamente aumenta; viceversa, se l'offerta relativa del bene aumenta, il prezzo necessariamente diminuisce. Dato questo funzionamento del mercato, rischio prezzo e rischio disponibilità di mercato si muovono sempre in maniera allineata: quando aumenta l'uno, aumenta anche l'altro; quando si riduce l'uno, si riduce anche l'altro.

È quindi utile analizzare il rischio commodity nel suo insieme, senza distinzioni tra rischio prezzo e rischio disponibilità di mercato

Le commodity più tipiche sono rappresentate dalle materie prime. Sono, tuttavia, commodity anche molti materiali di base che non sempre rientrano tra le materie prime. Ad esempio, i profilati ad H in acciaio oppure l'acido adipico non sono propriamente materie prime, ma possono essere utilmente considerati commodity. L'analisi del rischio commodity include una vasta gamma di acquisti che va oltre le materie prime, allargandosi a molti beni trasformati che risultano scarsamente differenziabili.

Conclusioni

Molte imprese sono in ritardo nell'introdurre all'interno della propria organizzazione strumenti di gestione del rischio, segnalando la prevalenza di un approccio reattivo agli eventi economici rispetto a un approccio proattivo. Nei casi in cui la gestione del rischio viene introdotta in azienda, l'area procurement contende all'area finanza il ruolo di apripista. Negli anni successivi alla pandemia, infatti, l'area procurement ha dovuto fronteggiare un'esplosione dei rischi, la cui gestione è ora sentita come prioritaria. Tra questi rischi, un ruolo importante è svolto dal rischio commodity di mercato, esploso nel corso del biennio 2021-2022. L'analisi puntuale dei fattori che lo determinano suggerisce che esso continuerà ad essere, anche nei prossimi anni, tra i rischi più importanti a livello aziendale, soprattutto per le imprese di trasformazione.

[1] La forma di mercato concorrenziale può essere distinta in mercato a concorrenza perfetta e a concorrenza monopolistica.